ロシア・ウクライナ戦争は、国際エネルギー市場を通じて中東産油国にも大きな影響を及ぼしている。欧米諸国の制裁によって行き場をなくしたロシア原油は大需要地アジアへと向かい、世界の石油貿易フローは大きく転換することとなった。その結果、中国とインドで有数の原油供給国としての地位を築いてきたイラクは、アジアにおけるロシア原油との市場シェア競争に直面している。

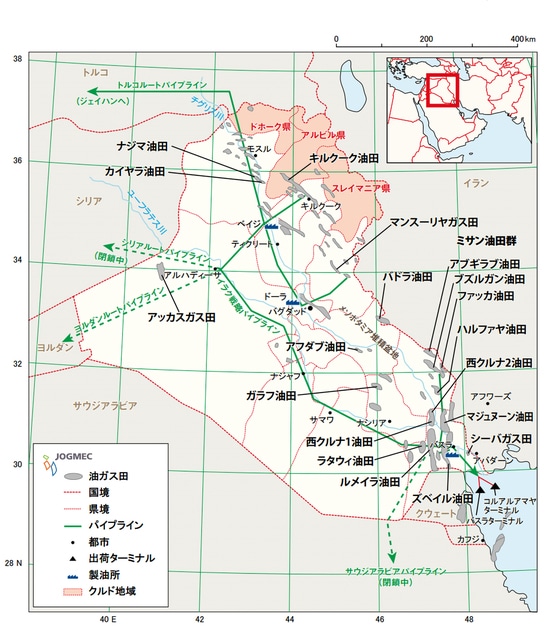

国際石油市場での対応を迫られるイラクは、国内の石油開発においても10年以上にわたって外国企業の撤退に悩まされてきた。契約条件の悪さ、南部輸出ターミナルの老朽化、安定しない国内情勢……山積する課題は、数多くの外国石油会社がイラクの豊富な資源ポテンシャルを諦めるきっかけとなっている。シェルやエクソンモービルといった「石油メジャー」に続き、マレーシアのペトロナスも南部ガラフ油田からの撤退を求めている。今や、イラクの石油開発に活発に参画しているのは中国企業のみである。

石油産業は石油の探鉱・開発・生産を行う上流部門と石油の輸送・販売などを行う下流部門に大別されるが、イラクは両部門において大きな困難を抱えている。では、イラク政府はこれら2つの課題を解決し、産油国としての資源ポテンシャルをフル活用するため、どのような対応を試みているのだろうか。

1. 激化するアジア市場競争とイラクの「欧州シフト」

2022年の国際エネルギー市場の変動は、欧州諸国によるロシア原油の禁輸と「買い控え」に始まる。2月24日のウクライナ侵攻直後から、ロシアはエネルギー部門に対する欧米諸国の制裁にさらされたうえ、各国の船主や石油トレーダー、金融機関はレピュテーションリスクを恐れてロシア産のエネルギー商品を敬遠し始めた。3月にはEU(欧州連合)がロシア産化石燃料依存からの脱却を目指す計画「REPowerEU」概要を発表し、欧州諸国のロシア原油離れがますます加速することとなった。

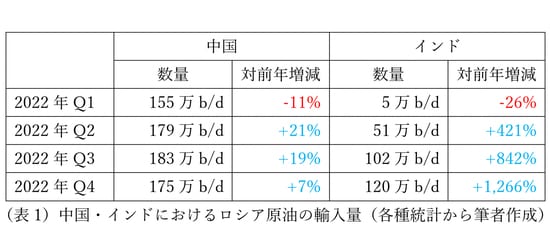

これらの措置を受け、ロシア原油はブレント価格から1バレル10~20ドル前後の大幅なディスカウントを付されたうえで、欧米等の制裁に与しない中国・インドなどのアジア市場に向かった。両国では2022年第2四半期からロシア原油の輸入量が急増し、特にインドでは第4四半期に原油総輸入量の20%以上となる日量120万バレルものロシア原油を購入している。「実利」を求めるインドにおいて、安価になったロシア原油が現在に至るまで活発に購入されていることが分かるだろう。

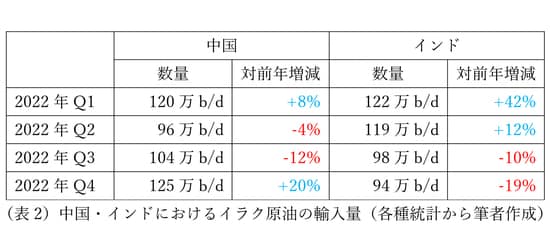

ロシア原油が中国・インド市場に大量流入したことにより、両国で主要供給国の地位を確立してきたイラクなどの中東産油国は、ロシア原油との間で激しい市場競争にさらされることとなった。

両国での市場競争の結果、イラク原油の輸出量はどのように変化したのだろうか。

中国はロシアからの原油輸入を拡大させるため、サウジ・イラク原油を減少させる代わりに西アフリカや北海からの輸入量を削減させた。この背景には、中国がこれまで中東諸国との中長期的な関係強化を志向し、サウジやイラクとの間で通常1年程度の長期契約による原油購入を増やしてきたことがある。契約期間が固定された中東原油ではなく、1回きりの取引で購入しているスポット原油の輸入量を減らし、ロシア原油を輸入する余地を広げたのである。

他方、インドでは市場シェア第1位を保ってきたイラク原油は、ロシア原油との価格競争に負け、徐々に市場シェアを減少させている。インドのハルディープ・シン・プリ石油相は10月に「誰かからロシア原油の購入をやめるよう言われたか? 答えは絶対に『ノー』だ」と述べ、他の原油と比べて大幅にディスカウントされたロシア原油の購入に意欲的であることを示した。インドは2023年5月時点で日量200万バレル程度のロシア原油を購入しており、このままのペースで輸入を続けた場合、2023年にはロシアがイラクに代わってインドでの年間市場シェア第1位に躍進する可能性が高い。

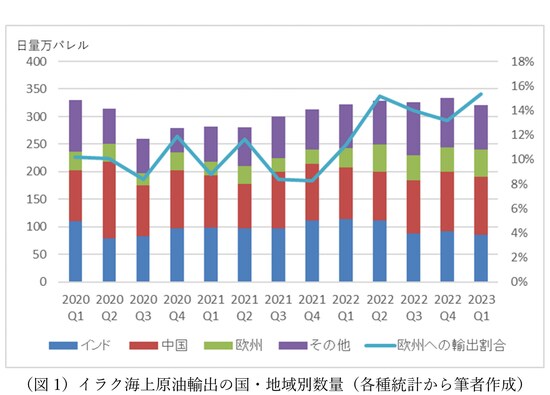

イラクはロシア原油のアジア流入に対して即座に対応策を講じた。欧州からアジアに向かうロシア原油と反対に、イラクはこれまでアジア向けに出荷していた原油を「欧州シフト」することを試みたのである。イラクの原油輸出を担う国営石油販売会社(SOMO)は自国原油の欧州向け公式販売価格(OSP)をサウジやクウェートよりも早く引き下げるとともに、欧州諸国の製油所に対して「ロシアの代替としてのイラク原油」を売り込むことで、欧州におけるイラク原油の需要を喚起しようと試みた。

これらの取り組みの結果、イラクはサウジとともに2022年6月から欧州向け輸出量を増加させ、欧州での市場シェアを高めることに成功している。2021年に10%前後だったイラク原油の欧州向け輸出割合は、2022年には15%前後まで上昇した。さらにMEESによれば、SOMOは2023年向け長期契約の交渉において欧州の既存顧客への契約数量の増量、新規顧客の開拓に至ったという。同社はこれまでギリシャやイタリアなどの地中海諸国を中心に輸出を拡大してきたが、西欧諸国への輸出も模索しており、2023年には欧州へのさらなる輸出増加が期待される。

つまりイラクは、アジア市場で直面したロシアとの市場競争という課題に対して、「欧州への多角化」によって輸出先を分散し、原油輸出量を維持することに成功したと言うことができよう。

2. イラクを去る外国企業、残る中国企業

イラク石油産業にとってもう一つの大きな課題は、石油開発における外国企業の撤退である。2018年に英蘭シェルが南部西クルナ1油田とマジュヌーン油田から撤退し、2021年には米エクソンモービルが西クルナ1油田からの権益売却の意向を示すなど、「石油メジャー」を中心とした欧米企業のイラクからの流出が止まらない。はじめに述べたようにイラクの石油開発事業には多くの課題が存在するが、中でも撤退の大きな要因となっているのは契約条件の悪さである。イラク政府が締結する「技術サービス契約」では、現在一般的な契約形態である「生産物分与契約」と異なり、産油国と外国企業は生産された原油・ガスを分け合うことができず、企業には単に作業に応じた固定報酬のみが与えられる。この場合、原油価格が上昇しても企業が得られる利潤は高くならない。「石油メジャー」らが2010年代後半からコア資産への投資集中を志向する中で、収益性の低いイラクの重要性は低下してきた。

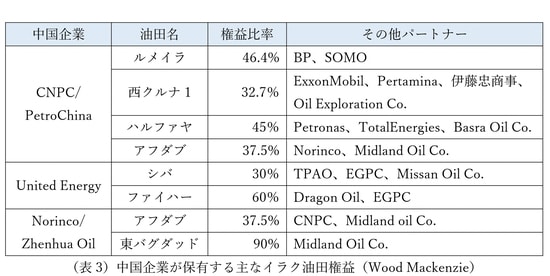

このような状況下でも活発にイラク石油産業での活動を続けるのが中国企業である。中国石油天然気集団公司(CNPC)は南部ルメイラ油田、西クルナ1油田などの大規模油田で権益を有し、イラク有数の外国石油企業の地位を確立している。また近年、国営企業の海外での石油・ガス事業活動が慎重になっていく中でも、中国の中小企業は積極的に鉱区取得に努めている。2018年に実施された最新の鉱区入札では中国のユナイテッド・エナジーとジオジェイドが、落札された6鉱区のうち半数を獲得している。欧米企業が撤退傾向を強める中、イラクにおける中国企業のプレゼンスはますます拡大している。

なぜ中国企業は収益性の低いイラクでの活動に意欲的なのだろうか。……

「フォーサイト」は、月額800円のコンテンツ配信サイトです。簡単なお手続きで、サイト内のすべての記事を読むことができます。